阿里新晋合伙人万霖首战,菜鸟IPO还需飞跃高山

菜鸟由「轻」变「重」,市值重估?

©️懂财帝出品 · 作者|嘉逸 开萍

2023年,中国物流公司将迎来IPO盛宴,菜鸟、极兔、顺丰将齐聚港交所。

9月26日,阿里新晋合伙人万霖率领估值1850亿元的菜鸟奔赴港交所,计划募资10亿美元。

这是阿里启动“1+6+N”组织变革后第一家独立IPO的业务集团。同时,这也是对万霖——这位阿里新晋合伙人的首场大考。

估值同样过千亿的极兔习惯了狂奔,在资本市场的动作更快。10月16日,极兔公开招股,10月27日将正式上市。

菜鸟、极兔、京东物流都有着极强的电商烙印:背后各自是阿里系电商、拼多多、京东系电商。未来,这仍将是三家物流公司的估值基本盘。

但随着国内电商用户增长的见顶,GMV增速趋缓,中国物流公司的发展增量正转向海外。

对于菜鸟而言,未来要翻越的第一座高山:如何摆脱集团电商,就是减少对母公司电商流的依赖,将「外部收入」真正做大做强。

要做到这一点,必须解决另外两个问题:提升服务,解决时效矛盾;承接跨境商流,打造全球物流。

01|菜鸟单飞,「外部收入」虚实

商流决定物流。

菜鸟的成长速度首先要面对的问题,淘天集团增速减缓的掣肘。

2021财年至2023财年,菜鸟的总营收分别为527亿元、668亿元和775亿元,累计净亏损71亿元。

2023财年,菜鸟营收同比增幅达21%。

菜鸟在2023财年第四季度(即今年1至3月)外部营收189亿元,同比增长18%。

2024年财年一季度(即今年4至6月),菜鸟的营收231.64亿元,同比增长34%,经调整后EBITA为8.77亿元。

淘天集团今年二季度营收同比增长12%。

菜鸟营收在今年二季度走出了独立的增长态势。不过,三季度的数据对比仍然有待观察。

而京东上半年营收增速仅为4.66%,依靠合并了德邦物流的京东物流上半年营收同比增长32.6%。

如今菜鸟单飞IPO,讲「外部收入」,这是一个充满想象力的故事。

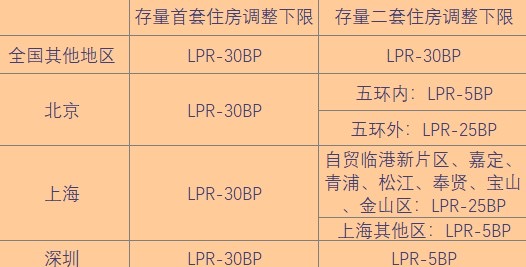

菜鸟外部收入达七成。不过,阿里巴巴是菜鸟第一大客户,2021—2023财年来自阿里的收入分别占菜鸟当期总收入的29.2%、30.8%及28.2%。

但实际上,菜鸟的主要收入依靠淘宝、天猫,以及阿里海外电商生态系统。菜鸟很长一段时间,是物流数字服务商。

它不仅向母公司收费,还向快递公司收取技术服务费。比如,从2019年开始,菜鸟向三通一达等快递公司收取每单1分钱的技术服务费。

如果脱离了阿里电商生态系统,菜鸟犹如森林失去了水源和土壤。

对比京东物流外部客户收入,2021年同比增长72.7%,占总收入比例为56.5%;2022年同比增长50.8%,占比近七成。京东物流摆脱对母公司的依赖,要归功于2022年收购德邦快递。

当电商增长变缓,菜鸟、京东物流朝着独立物流服务商的方向转变,成为在存量市场角逐的重要竞争力。

近年来,巨头不断并购,菜鸟入股“三通一达”,京东物流并购德邦物流,极兔并购百世物流等。

争夺非电商件,它们都要面对快递业最强悍的对手顺丰,短期扭转竞争格局,并非易事。

02|菜鸟由「轻」变「重」,市值重估?

菜鸟和京东物流代表了电商物流的两种模式,一个属于轻资产,一个属于重资产。

马云看好平台型经济。多年前,马云认为未来的发展是平台型的,物流也是如此, 阿里巴巴永远不会做快递。“京东物流的模式存在一定的问题,这是走错了方向”。

刘强东则曾表示,菜鸟没有自己的路线、车辆和仓储,这样的平台只是一个架子,并预言“未来国内物流行业可能只有两家快递公司能活下来,一家是京东,一家是顺丰”。

轻重物流模式,一针见血地反映在毛利率上。

2021财年到2023财年,菜鸟毛利率分别为 10.5%、10.7%、10.5%。2023年第二季度毛利率13.7%。

京东物流总体呈增长趋势,由2021—2023年第二季度分别为5.5%、7.4%、8.3%。

同期顺丰毛利率分别为12.37%、12.49%、13.52%,极兔分别为-11.2%、-3.7%、4.8%。

究其原因,是因为菜鸟目前的资产主要是轻资产,向阿里电商生态系统公司收取服务费,而京东物流、顺丰主要是重资产,其业务环节为“仓储-运输-配送”,向商家和消费者收取快递费。

诞生于2013年的菜鸟,它把物流“重”的部分都交给了“三通一达”,自己专心做数据,然后花钱向“三通一达”买基础物流能力。

这看似是一个双赢的合作,各司其职,但加盟制的“三通一达”的快递服务和速度要逊于直营物流顺丰和京东物流。

如果说电商生意是规模效应,那么物流生意的本质是重资产规模效应,能挣到多少钱关键看最终的成本控制。

目前菜鸟的毛利率领先于京东,追平顺丰,因为其自建物流基础设施成本占比较小。

目前,菜鸟的痛点已经变成了速度不够快,菜鸟驿站让送货不上门成为常态,也是用户的最大槽点。

所以,菜鸟亲自下场做快递的动作频繁,资产模式由轻变重。

今年6月,菜鸟推出自营快递业务 “菜鸟速递”,开始抢夺中高端消费者。市场反应强烈,顺丰的股价曾一度大幅下跌。

在双11前夕,菜鸟还联合淘天集团,在北京开启“1212半日达”,以反击京东物流此前推出的“211模式”——晚上11点前下单第二天上午送到。

菜鸟宣称比“211模式”快4个小时,即中午12点之前下单,承诺下午送达;半夜12点前下单,承诺次日上午送达。从杭州试点,半年内“1212半日达”城市数量已达20个。

卷服务与时效,这将是电商快递的杀手锏。

自营快递,菜鸟面临成本上升的新考验。员工数量能显然体现菜鸟的变化,预计劳务成本会继续增加。据菜鸟官网数据,目前菜鸟在全球拥有直属员工和生态用工超过6万人。

虽然这个数字离京东物流39万员工还有不小的距离,但已数倍突破了马云所说的5000人红线。

菜鸟向自建仓储、物流的步子越来越大,未来要补的课还很多,以前省下的资金要重新“吐出来”。

而随着投入的增加,即便是上市,也可能很难在短期内带来明显的回报。

随着菜鸟主动变“重”,其毛利率可能会降低,资本市场会拷问菜鸟的科技属性,其资本市场的PB倍数也会经历拷问。

而对比PB指标,菜鸟为2.38,而京东物流为0.4,其PB估值是京东的近6倍,是顺丰的3倍多。

PB指标表明,资本市场对于菜鸟轻资产模式的认同,其PB估值远远高于京东物流、顺丰等,更高于“三通一达”快递公司。

菜鸟的数字科技光环本就不高,过去3年中,其科技以及其他服务业务占比最高也只有7.2%。

如果菜鸟和京东和顺丰一样自建物流,其估值模式将重构,其PB估值将向京东物流、顺丰靠近,其估值也或将打折。

03|国际物流「变数」

国内的物流行业已足够卷,国际物流随着跨境电商价格战也将进入激战状态。

亚马逊根基牢固,物流网络遍布全球,顺丰、极兔在海外扩张业务的经验同样老道。

然而,能在海外市场抢到多大的增量,不仅关乎菜鸟的估值,更关切菜鸟如何突出重围的问题。

实际上,菜鸟自成立起就分两条腿走路,以跨境电商为核心,在国外优化仓储、分拨、干线的链路,形成端到端能力,走出与国内物流迥异的差异化道路。

伴随阿里国际化的节奏,菜鸟的业务亦从国内拓展全球,基础设施建设也加快步伐。

数据显示,跨境物流从2020年的30—60天被菜鸟缩短至极限10天,实现了用一杯咖啡的价格送全球。近期更是开启“5日达”,国际快递快线产品首批落地英国、西班牙、荷兰、比利时和韩国,将履约能力推向新的高度。

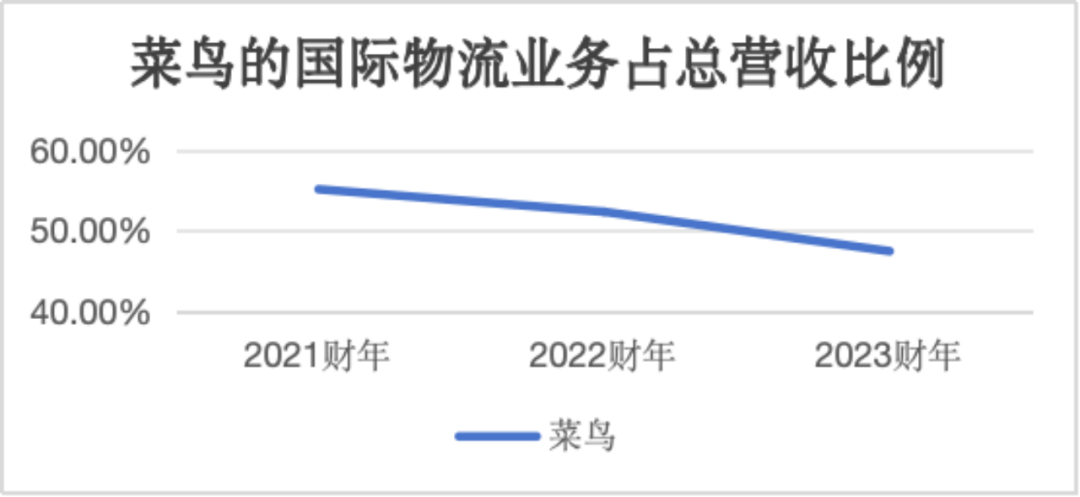

国际物流业务撑起菜鸟营收近半壁江山,从2021财年的290.4亿元上升至2023财年的368.5亿元。

然而,菜鸟的腹地正在慢慢被入侵,国际物流业务占总营收比例从2021财年的55.1%,减少至2022财年的52.3% ,在2023财年进一步下降至47.4%。

按2022年的包裹量计,菜鸟是全球第一的跨境电商物流公司,帮助阿里巴巴扩展海外电商版图立下了汗马功劳。

不过菜鸟的国际化仍面临众多挑战,如菜鸟在2023年财年的跨境包裹总量超过15亿件,大部分业务来自速卖通、Lazada 这些阿里自己的国际购物网站,依然是做自家的生意为主。

菜鸟国际化面临劲敌——极兔2022 年已是东南亚是排名第一的快递运营商,目前依旧增长迅猛。

当然,菜鸟也在重资砸向海外,截至2023年6月30日,其拥有总建筑面积超过15万平方米的两个e-Hub、1100多个总建筑面积约1650万平方米的仓库及 380多个分拣中心。

在海外大本营跟各路强敌持续对垒,菜鸟需要跟多资金投入。

如果菜鸟可以顺利尽快“敲钟”,也将有足够的募资去迎敌。

何况,现在菜鸟在海外市场的巨大投入,或将拉低外界对菜鸟短期的盈利预期,还给现金流带来压力。

反映到财报数据上,2021—2023财年,菜鸟的投资活动产生的现金流净额分别为-130.98亿元、-27.22亿元及-112.96亿。

顶着这些压力,菜鸟决战海外的声量没有降低。

在2023年全球智慧物流峰会上,蔡崇信首次以菜鸟集团董事长的身份谈及菜鸟的规划,“商业全球化的前提是物流全球化,这件事足以令我们为之兴奋和奋斗。菜鸟会立足中国根基、着眼全球市场,持续构建全球化的物流网络。”

但是在跨境电商战场上,SHEIN和拼多多的TEMU则凶猛得多。菜鸟国际化增长点,很大程度上依靠蒋凡所领导的阿里国际业务。

这是一片充满未知的战场。

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

拓展阅读

热门文章

-

江南农商行上半年净利25.9亿元 信用减值损失降至19亿

2023-08-30 02:19 - 从单品大白马到多品类爆款升维,东鹏饮料“逆袭为王”的秘诀

2024-01-30 02:31 - New Constructs:特斯拉只值26块钱,奈飞也被严重高估

2023-07-22 02:19 - 惊人一幕!回应恒大欠款后,江山欧派股价高台跳水

2023-11-01 03:34 - 达利欧:预计未来10年印度经济每年增长7%

2023-08-29 02:23 -

龙江银行埃德蒙顿支行被罚780万 贷款五级分类不准确

2023-08-18 02:15

推荐阅读